Crowdfunding pozwala na inwestowanie w nieruchomości osobom, które nie posiadają wystarczających oszczędności, aby samodzielnie kupić mieszkanie. Możliwe do osiągnięcia zyski, sięgające nawet 10% w skali roku, są wyraźnie większe od oprocentowania lokat bankowych. Trzeba jednak mieć świadomość, że wspólne inwestowanie w nieruchomości jest obarczone sporym ryzykiem – ostrzegają analitycy domiporta.pl

Gdy w 2009 roku zadebiutowała platforma internetowa Kickstarter, której głównym zadaniem było przeprowadzanie zbiórek pieniędzy w celu sfinansowania różnorodnych projektów związanych z kulturą i technologiami, nikt nie przypuszczał, że model zbierania środków będzie można wykorzystać do finansowania przedsięwzięć związanych z nieruchomościami.

Jak crowdfunding działa w przypadku nieruchomości? Uczestnicy zbiórek gromadzą pieniądze, aby kupić lub zbudować nieruchomości. Następnie, dzielą się zyskami z najmu powierzchni, proporcjonalnie do wniesionego wkładu. Istnieją również modele, w którym inwestorzy wspólnie kupują nieruchomości by je szybko z korzyścią odsprzedać.

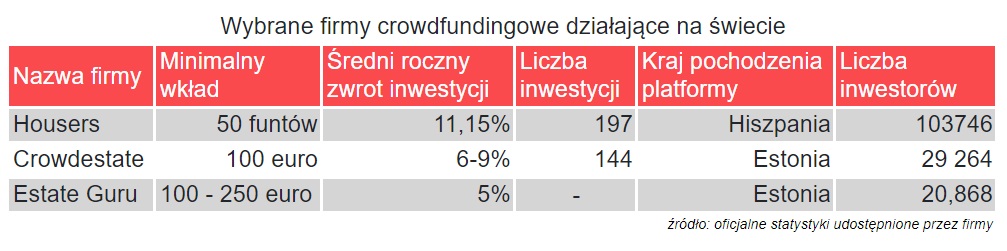

Najpopularniejszy serwis crowdfundingowy, skupiający osoby chcące inwestować w nieruchomości – Housers – ma ponad 103 tys. użytkowników, którzy od 2017 roku zainwestowali razem ok. 90 mln euro. W Polsce też pojawiają się pierwsze platformy, które umożliwiają zbiorcze inwestowanie w nieruchomości.

Zbiórka na zakup nieruchomości

W Polsce crowdfunding nieruchomości polega na wspólnym zakupie udziałów w spółce celowej, zwanej też spółką zadaniową, obiektową, projektową lub specjalnego przeznaczenia (SPV – Special Purpose Vehicle). Celem działania spółki może być realizacja projektu deweloperskiego, przeprowadzenie jednorazowej transakcji czy też przedsięwzięcie o charakterze długoterminowym. Spółka celowa posiada własny majątek, własną strukturę organizacyjną, a także ponosi odpowiedzialność za wszelkie zobowiązania związane z realizacją inwestycji.

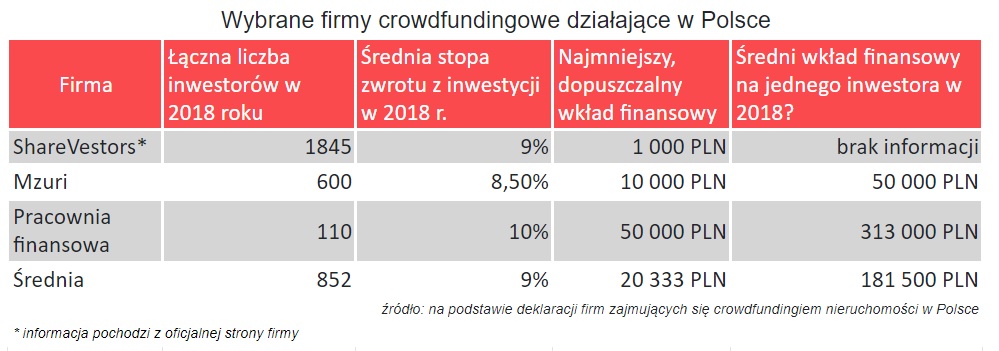

Największe firmy działające na polskim rynku, które zajmują się zbiorczym inwestowaniem w nieruchomości, to ShareVestors, Mzuri i Pracownia Finansowa. Redakcja serwisu domiporta.pl, zadała im pytania dotyczące m.in. średniej stopy zwrotu wypracowanej dla inwestorów w 2018 r., minimalnej kwoty inwestycji oraz liczby użytkowników. Mzuri i Pracownia Finansowa odesłały wypełnione ankiety, w przypadku największego gracza na rynku, posłużono się danymi zamieszczonymi na stronie internetowej.

Analiza zgromadzonych informacji wskazuje, że w polskich serwisach crowdfundingowych wysokość wkładu finansowego jest dużo większa niż w przedsięwzięciach zagranicznych, w których udziały można nabyć dysponując już 50 funtami (co stanowi równowartość ok. 250 zł). W Polsce najniższego wkładu inwestycyjnego wymaga firma ShareVestors – wynosi on 1 000 zł.

Na jakie zyski w skali roku mogą liczyć „zbiórkowicze”? Zgodnie z deklaracjami przedstawicieli serwisów – średnia wartość zwrotu w 2018 roku wyniosła 9%. Co oznacza, że inwestor, który wniósł przykładowo wkład w wysokości 10 tys. zł, zarobił 900 zł w skali roku.

Giełda nieruchomości

Kolejnym innowacyjnym rozwiązaniem, umożliwiającym zdalne i udziałowe inwestowanie w nieruchomości, ma być ma być platforma Prosta Giełda. Za narzędzie odpowiada firma DA Management. Według zapowiedzi twórców platformy, użytkownicy będą mogli dokonywać transakcji udziałami w nieruchomościach na zasadach zbliżonych do obrotu akcjami na giełdzie. Rozwiązanie proponowane przez DA Management jest pochodną crowdfundingu, które łączy potrzeby kapitałowe właściciela budynku z celami inwestorów liczących na zyski.

Właściciel nieruchomości, który potrzebuje finansowania, będzie mógł na tworzonej giełdzie wystawić udziały w swoim budynku, oferując wypłatę stałej miesięcznej dywidendy nabywcom wspomnianych udziałów. Natomiast nabywcy, wykupując udziały, dostarczają właścicielowi potrzebnych środków na budowę, rozbudowę czy utrzymanie budynku.

Zabezpieczeniem wypłacalności właściciela ma być 30% udziałów przekazanych na rzecz Prostej Giełdy – pozostałymi udziałami właściciel może zarządzać wedle własnego uznania. W przypadku niewypłacalności właściciela nieruchomości, giełda będzie uruchamiać procedurę sprzedaży, aby zabezpieczyć wkład inwestorów. Założyciele Prostej Giełdy obiecują, że będą każdorazowo sprawdzać wiarygodność właściciela nieruchomości – np. poprzez sprawdzenie czy nie zalega on z płaceniem podatków. By uniknąć ryzyka wynikającego z zawyżania wartości budynków, za wycenę nieruchomości będzie odpowiadać organizator obrotu, a nie właściciel nieruchomości.

Twórcy zapowiadają, że na początku do kupienia będą udziały w 50 nieruchomościach. Następnie, w ofercie mają się pojawić również mieszkania oraz grunty inwestycyjny (od 2020 roku).

Czy to bezpieczne?

Szybki rozwój platform crowdfundingowych jest ograniczony przez nieznajomość tego typu rozwiązań przez potencjalnych inwestorów oraz skomplikowany proces formalny przy zakładaniu spółek celowych i późniejszym prowadzeniu inwestycji.

Czy sposób działania firm crowdfundingowych w Polsce jest bezpieczny? W jaki sposób chronione są interesy inwestorów?

Spółka celowa może przybierać różne formy organizacyjno-prawne, np. spółki osobowej (spółka jawna, komandytowa, komandytowo-akcyjna), spółki kapitałowej (spółka z o.o., akcyjna). Konkretny wybór powinien być dostosowany do specyfiki projektu i do jego celów, jednakże przy crowdfundingu nieruchomości najczęściej spotyka się formę sp. z o.o. gdzie inwestorzy stają się jej udziałowcami.

Podstawowym zabezpieczeniem inwestycji pozostaje wpis takiej spółki do księgi wieczystej nabywanej przez spółkę celową nieruchomości. Polski system wieczystoksięgowy opiera się na założeniu, że księga wieczysta odzwierciedla rzeczywisty stan prawny nieruchomości, tzn., że ujawnia ona w sposób w pełni wiarygodny ogół praw rzeczowych nieruchomości. Dlatego, będąc udziałowcem danej spółki, inwestor staje się pośrednio właścicielem nieruchomości.

Kolejnym znanym zabezpieczeniem jest powołanie przez grupę inwestycyjną funduszu gwarancyjnego, który w określonych przypadkach wypłacałby określone kwotę inwestorom. Sposób wypłaty świadczeń z takiego funduszu, a także sama gwarancja, są określone w umowie gwaranta z inwestorem. Rzadko się zdarza, aby taki fundusz był jedynym zabezpieczeniem, ponieważ nie gwarantuje on zwrotu całości zainwestowanych środków. W praktyce, zabezpieczenie w postaci funduszu sprawdza się w początkowych fazach inwestycji.

Weksel jako instrument prawny należy z pewnością do jednego z najbardziej popularnych sposobów zabezpieczenia roszczeń umownych. Jest to rozwiązanie proste i skuteczne, które mogłoby być wykorzystane w celu zabezpieczenia wierzytelności inwestora. Dla inwestora zaletą weksla jest jego abstrakcyjny charakter, a co za tym idzie, ograniczony zakres zarzutów, jakie mógłby podnieść partner biznesowy kwestionując obowiązek zapłaty. Ogranicza to możliwość kwestionowania przez dłużnika wierzytelności.

Każde z przedstawionych zabezpieczeń dają pewną gwarancję, jednakże nie jest pozbawione wad. I tak np. zanim w księdze wieczystej zostanie ujawniony wpis dotyczący prawa spółki celowej może nastąpić zmian właścicielska danej nieruchomości, co narazi spółkę (a przez co także jej udziałowców) na żmudny proces odzyskiwania swoich praw. Jest to jednak najlepsze zabezpieczenie, ponieważ przyznaje inwestorom tzw. prawo rzeczowe. Fundusz gwarancyjny działa na pewnych zasadach – i jak było wspomniane – zwykle nie pokryje całości lub znacznej części wpłat. Natomiast weksel służy jedynie do przyśpieszenia procesu dochodzenia roszczenia, w czym tkwi jego zaleta, ale dłużnik musi być wypłacalny, a dług bezsporny.

Zyski zależne od koniunktury rynkowej

Na razie „zbiórkowiczom” sprzyja sytuacja rynkowa, m.in. rentowność najmu utrzymująca się na poziomie kilku procent rocznie, ale tak nie będzie zawsze. W największych miastach widać już bowiem tendencję spadkową, co jest efektem trwającego od kilku lat, dynamicznego wzrostu cen mieszkań. Według danych z lutego br., osoba decydująca się na zakup mieszkania na wynajem może średnio liczyć na 5,02% zysku netto w skali roku – netto, czyli po opłaceniu podatku, czynszu i z założeniem, że przez 1,5 miesiąca w roku lokal stoi pusty bez najemców.

Jak to działa na świecie?

Na świecie istnieje kilkanaście serwisów i platform zajmujących się crowdfundingiem nieruchomości w różnych modelach – w oparciu o sprzedaż i wynajem. Najpopularniejszy z nich – Housers – posiada ponad 100 tys. użytkowników z 48 krajów.

Duża liczba inwestorów powoduje, że wkład finansowy nie musi być tak wysoki, jak w przypadku polskich serwisów. Wśród wyróżnionych w zestawieniu domiporta.pl serwisów crowdfundingowych, średni roczny zwrot wyniósł w 2018 roku 7,8%.

Autorzy: Bartłomiej Baranowski; Łukasz Jasiński

Źródło patrz LINK

![]()

Artykuł pochodzi z portalu domiporta.pl